- 1. 株価はランダムウォークする

- 1.1. 株価の予測は「ばらつき」が意識される

- 1.2. 株価のランダムウォークとは?

- 1.2.1. ①現在の株価は「その前」の株価に影響されている

- 1.2.2. ②株価の変動幅は一定のばらつきを持つ

- 1.3. ランダムウォークではサイコロを振る必要がある

- 2. 株価がランダムウォークする前提でモンテカルロ・シミュレーションを実施

- 2.1. ランダムウォークで何期先を予測するか

- 2.2. 何パターンも計算することで妥当な予測を行う

- 3. モンテカルロ・シミュレーションを利用した株価の予測

- 3.1. モンテカルロ・シミュレーションの実施方法

- 3.2. モンテカルロ・シミュレーションで株価予測を実践

株価はランダムウォークする

株価の予測は「ばらつき」が意識される

記事を執筆している現在、日経平均が4万円を超えると世間を騒がしていますが、個人であれ、会計士であれ、企業であれ、気になるのは将来の株価です。単純に投資に対するリターンの計算をするケースもあるかと思いますが、企業買収の計画を立てたり、株価ベースの企業価値評価を行ったり、ストック・オプションを活用したりと、株価の予測は広範に利用されます。

しかし、株価の特徴的なのは、多くのケースで「ばらつき」が考慮されることです。株に限らず、多くの商品価格や経済指標はばらつきを含みますが、ここまでばらつきが意識されるのは株を置いて他にないのではないでしょうか。

ばらつきがあると分かっているものをどのように予測すれば良いか、ここにはランダムウォークという統計の考え方が適用されます。

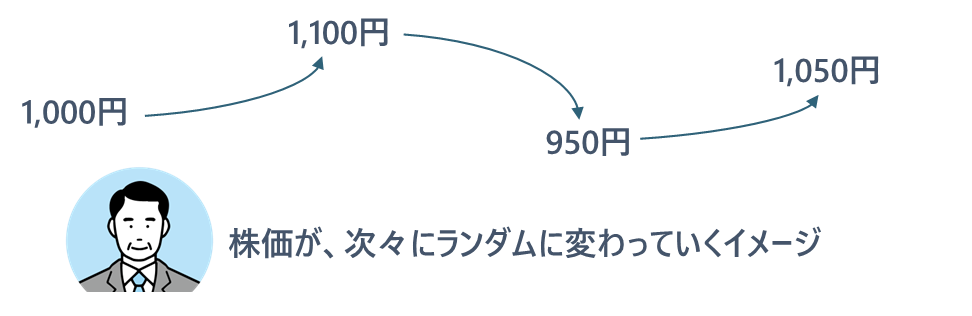

株価のランダムウォークとは?

ランダムウォークとは、直訳すれば、どちらに行くかわからない足取りとなります。書籍やウェブページでは、酔っ払いが登場する説明が多く見られます。最初は右側に進んでいたのに、途中からUターンして戻ってきて、今度は正面を向いて進む、こんな現象です。株価は明日上がるか下がるか分からず、明後日もどうなるか分からず、ランダムウォークすると言われます。

Excelでランダムウォーク扱うためには数式を登場させなければなりませんが、まずは簡単に言葉で表現してみたいと思います。(数式は次の記事で触れております)

①現在の株価は「その前」の株価に影響されている

- 「その前」というあいまいな表現を使いました。前日の株価が今日の株価に影響する、1時間前の株価が現在の株価に影響するなど、読み替えてください。昔と今は全く無関係ではない程度に捉えていただいて問題ありません。

②株価の変動幅は一定のばらつきを持つ

- 「一定」と「ばらつき」は相反するように聞こえますが、ばらつきの程度が一定という意味になります。

- 例えば、スーパーで売っているたまごの大きさは、同じMサイズでも一つ一つ異なります。しかしせいぜい数mmの違いです。突然 10cm以上のたまごがパックに入ることはありません。ここで、「せいぜい数mmぐらい」というのがMサイズたまごのばらつきの程度になります。

ランダムウォークではサイコロを振る必要がある

ランダムウォークの計算では「サイコロを振る」作業が必要になります。酔っ払いが右に行くか左に行くか分からない、これをサイコロを使って決めていきます。将来を確率的に想定していく手順です。人の意思で上がるか下がるかを想定していくわけではなく、客観性を担保するため、サイコロにゆだねる必要があります。

ここで、株価を予想するためには、何回サイコロを振る必要があるでしょうか?

株価がランダムウォークする前提でモンテカルロ・シミュレーションを実施

ランダムウォークで何期先を予測するか

3期先の株価を計算するには、3回サイコロを振る必要があります。つまり、3回のサイコロで1パターンの株価が算出されます。

ここで、唐突ですが 1日を1期として243日後を計算するには、243回のサイコロを振る必要があります。これは、2025年に株式が取引可能な日数が243日となるため例として挙げました。この場合、243回のサイコロで1パターンの株価が算出されます。

(なお、予測をするために、どの細かさでサイコロを振る必要があるかについて正解はありません。ここではストックオプションの公正価値算定で良く使われるため例として挙げました。)

何パターンも計算することで妥当な予測を行う

例えば上記のように243回のサイコロを振って予測をする場合、1年の予測ですら、多くのサイコロを振る必要があります。5年の予測となれば1,000回も超えてしまいます。しかし残念ながら 1パターン(243回/年)の株価を算出するだけでは説得力がありません。なぜなら、サイコロの目が多すぎて、出てきた1パターンは高めの値だったのか、低めの値だったのか分からないためです。

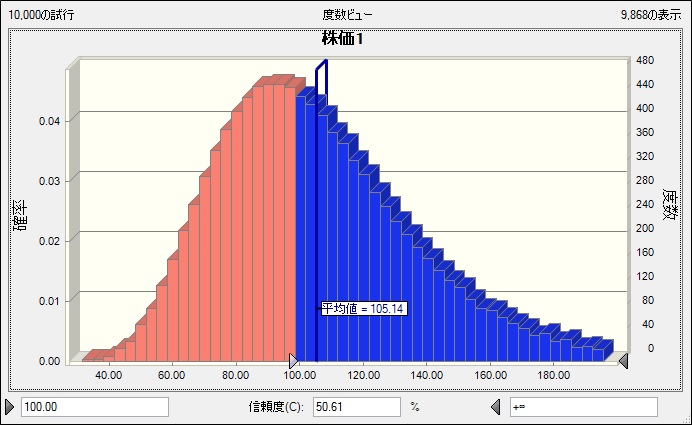

そこで、これを「まとまった回数」実施することで、およその範囲や、確率的な分析ができるようになります。例えば次のような分析結果を得ることが出来ます。

- 株価はおよそ 1500円~2000円に落ち着く

- 90%の確率で750円は超える

ここで、「まとまった回数の計算を実施して、結果を観察する」ことをモンテカルロ・シミュレーションと呼びます。例えば 243回のサイコロを振って株価を1パターン算出することを、さらに1万パターン繰り返す手順を指します。

言葉の整理をすると、ランダムウォークは株価の動き方(モデル)、モンテカルロ・シミュレーションはその動き方(モデル)に沿って何度も想定してみること、となります。何度も想定する必要があるのは、ランダムウォークでは確率的に予測を行い、結果にばらつきがあるため、回数をもって妥当性を上げるためです。

以下はモンテカルロ・シミュレーションで株価を予測した一例となります。横軸が株価、縦軸は起こりやすさを示します。ここで株価は40円~200円程度、平均は105円、100円を超える確率が約50%と分かります。

モンテカルロ・シミュレーションを利用した株価の予測

モンテカルロ・シミュレーションの実施方法

分析結果を元にして株の取引や契約が行われます。株に限らず、先物、オプション、デリバティブなども同様です。

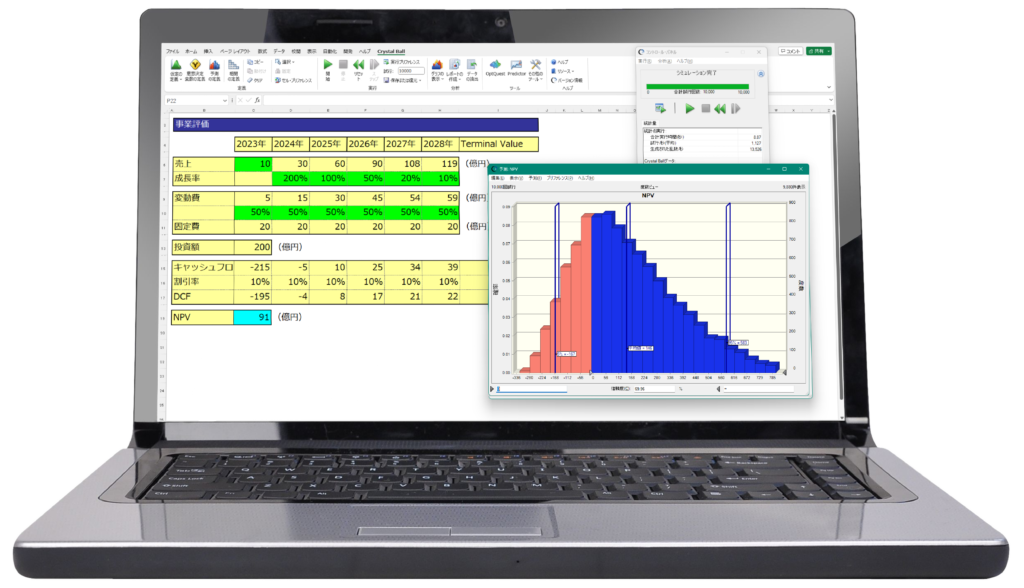

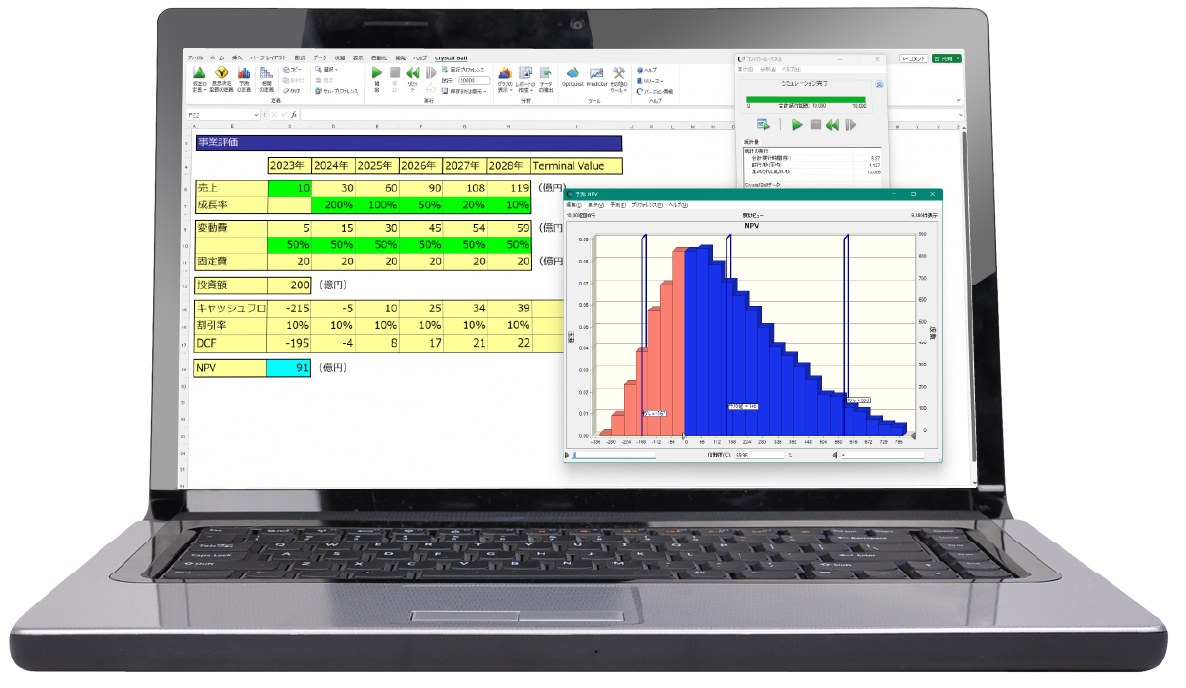

この計算は、Excel 単体で実施することも出来ますが、実務で使うにはあまりに手間がかかり、グラフや分析方法も限られるためおすすめできません。また、VBAやPythonで実施すれば、多少は計算時間が少なく済みますが、知識と労力が必要な点、結果のグラフ化、業務としての透明性や継続性に難があります。

Excel アドインとして動作するモンテカルロ・シミュレーションツール Crystal Ball は、株価の予測に活用されています。監査法人、会計事務所、コンサルタント、買収を検討する企業、銀行、証券会社、調査機関、シンクタンクなど、日本においても多く利用されています。

モンテカルロ・シミュレーションで株価予測を実践

以下の記事では、ストックオプションの公正価値算定をテーマに、実際にモンテカルロ・シミュレーションを活用した株価予測を行っております。是非ご覧ください。

リンク先、または以下のフォームから、モンテカルロ・シミュレーションを活用した株価予測のサンプルファイルがダウンロードできます。ぜひお手元でお試しください。