事業性評価とは

一般的な用語ではありますが、業界・シーンによりその目的や方法は異なります。頭の中も、事業の方針も、クリアにした上で進みましょう。

事業性評価とは?

さまざまな用途

事業性評価、あるいは事業評価やバリュエーションという言葉は、さまざまな業界で利用されています。

評価対象はさまざまです。「事業」性評価とはいいつつ、企業を対象にするものもあれば、事業組織、プロジェクト、製品、それらのまとまりを対象とすることもあります。

また、評価者も外か内かという違いがあります。監査法人や多くの会計士は他社の評価を請け負いますが、企業内部で自分のチームが実施するプロジェクトの道筋を立てるために実施する場合もあります。あるいは、同じ企業内部でも、他のプロジェクトの評価を実施・支援・管理するというケースもあります。

さらに、評価のフォーカスも異なります。事業のフィージビリティを確認したり、説明したりということもあれば、事業の実施は所与として、推進のため、その事業規模を把握することもあります。

リスク分析との関係

さまざまなシーンで利用される事業性評価ですが、共通の出口としては、誰かに対する説明をするケースが多いように思われます。

あるプロジェクトの投資対効果はどうなのか、本当にこの設備投資をすべきなのか、ある事業の推進にあたりどんな要素に力をかければよいのか、など、規模が大きくなればなるほどステークホルダーへの説明も重要となります。

そこで重要となるのはリスク分析の観点です。将来のことは誰にもわかりませんが、「あたりをつける」ことをより定量的に実施することで、より説明性の高い事業推進が可能となります。

リスク分析で不確実性を考慮

不確実な要因を考慮

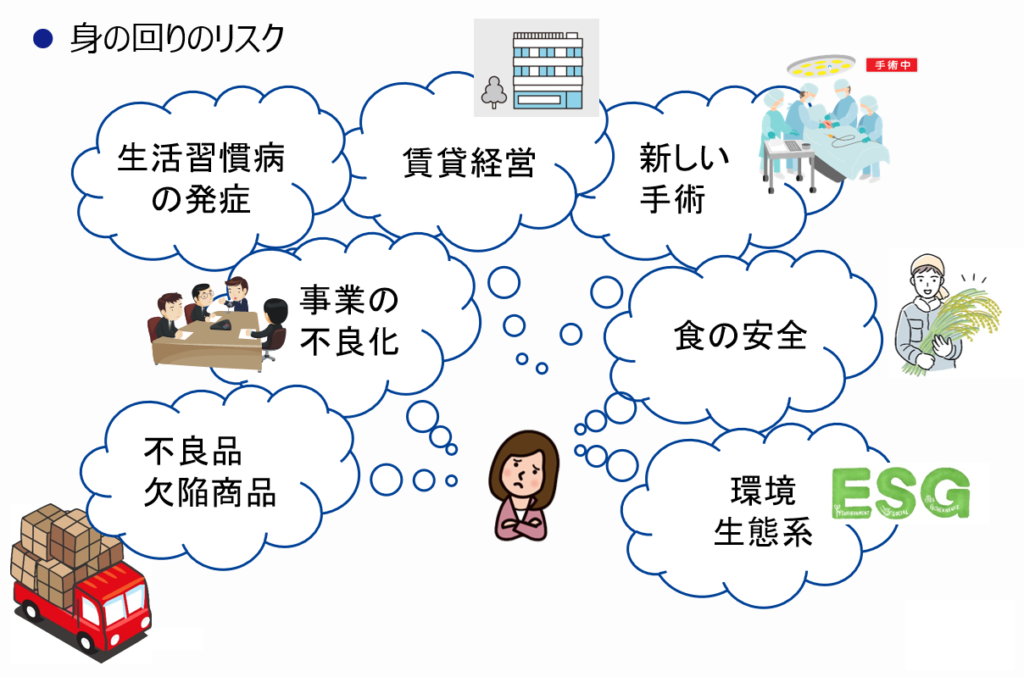

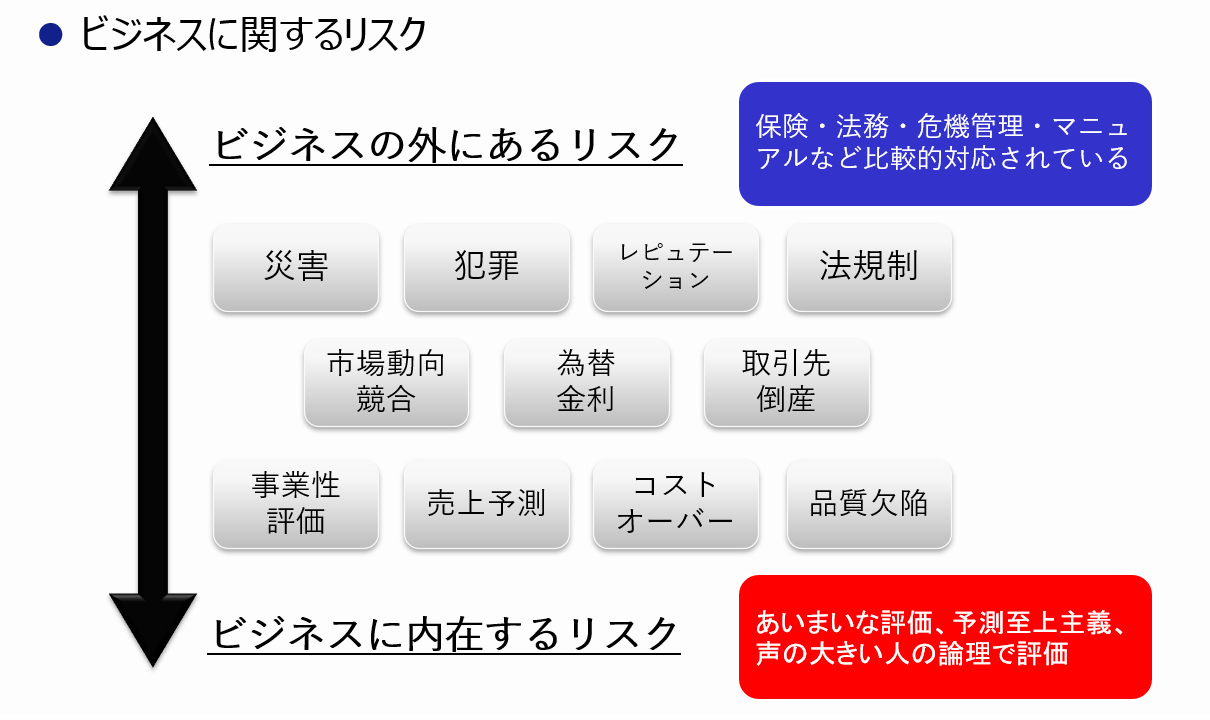

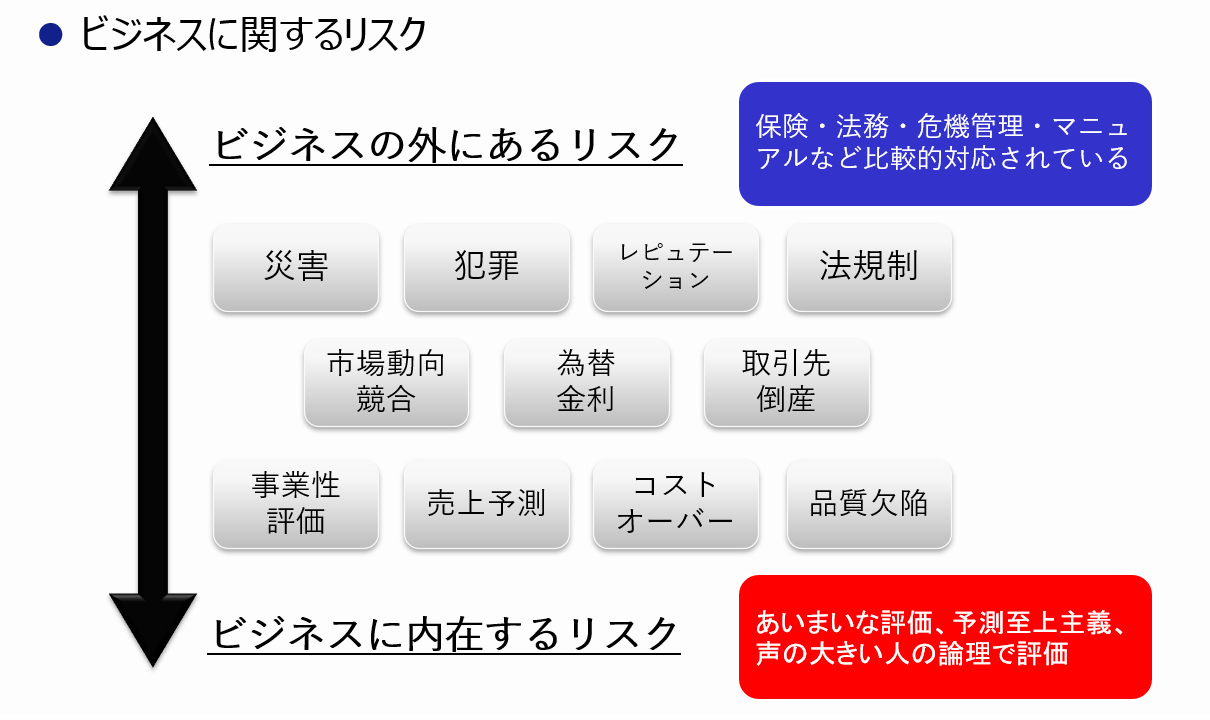

事業性評価を実施する際、あるいは事業計画を策定する際の不確実な要因としては、自然災害、政治経済、法規制などビジネスの外側にあるリスクと、 過小見積、市場の見誤りなどビジネスに内在するリスクが存在します。

モンテカルロ・シミュレーションにより確率論的に事業計画を分析することで、 ビジネスに内在するリスクを適切に扱い、コントロールすることが可能となります。今回はExcelへのアドインが可能なリスク分析ツール Crystal Ballを用いて、 不確実な要因を考慮した事業計画モデルと分析結果の事例をご紹介します。

キーワード: 事業性評価、事業評価、リスク分析、モンテカルロDCF法、感度分析

実際にトライ

事業性評価を行う場合、最もよく使われている手法は DCF 法(割引キャッシュフロー法)です。DCF 法では将来の事業価値を予測し、NPV (正味現在価値)という値で評価します。

従来のDCF法では NPV を1つの値として予測することしかできませんでした。Crystal Ball を用いると、モデルに確率分布を導入することで、NPV を確率的に予測することが可能になります。これにより、単純な値の予測だけでなく、変動の幅や確からしさを知ることができます。

例題:ある事業の現在価値評価 ~1点見積もり~

1点見積のケース

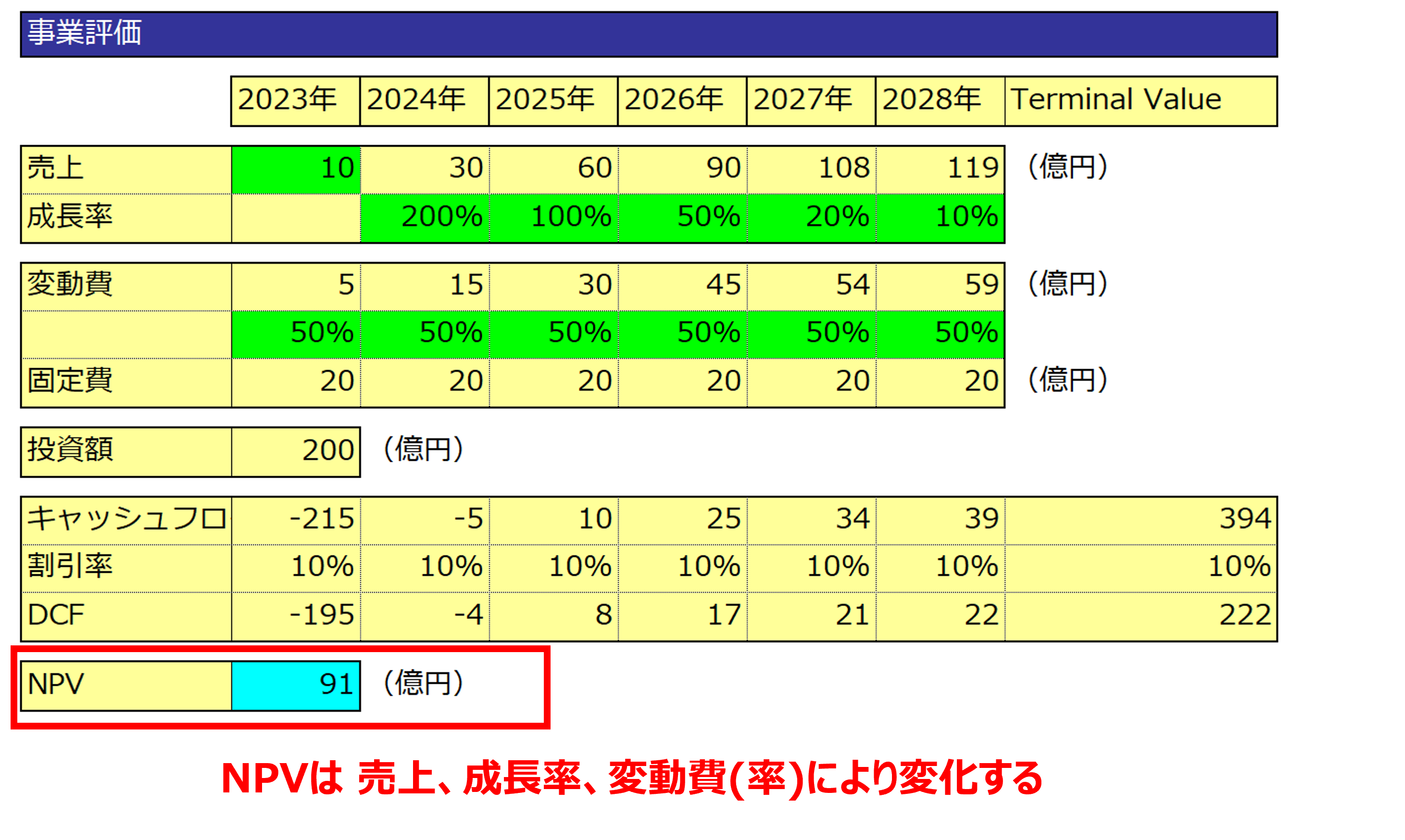

投資金額が200億円で期間が2023年から2028年まで6年間の事業における事業計画として、 DCF法(ディスカウント・キャッシュフロー)によりNPV(正味現在価値)を計算します。 収入については初年度の売上を10億円とし、初年度からの毎年の成長率を

2004年: 200%

2005年: 100%

2006年: 50%

2007年: 20%

2008年: 10%

と設定し、各年度における売上を計算します。

次に支出について、

毎年の固定費:20億円

毎年の変動費:売上の50%

と設定し、毎年の割引率を10%と設定すると、DCF法によりNPVは91億円と算出されます。

しかし、上記のように自分で設定した初年度売上、毎年の成長率、毎年の売上対する変動費率は、本当にその値で良いのでしょうか?

もう少し詳しい分析を行うのであれば、それぞれの値を変化させたときのNPVの変化を調べる必要があります。 つまり、様々な値を入力することで「この値を入力すると、このような結果になる」という分析をしなければなりません。

ところが、それぞれの値を変える作業を自分の手でやると「分析が主観的になる」「いくつものケースを試すのは手間がかかる」などの欠点が生じます。

例題:ある事業の現在価値評価 ~モンテカルロDCF法~

(画像が小さい場合はクリックして拡大してください)

(画像が小さい場合はクリックして拡大してください)

Crystal Ball の活用

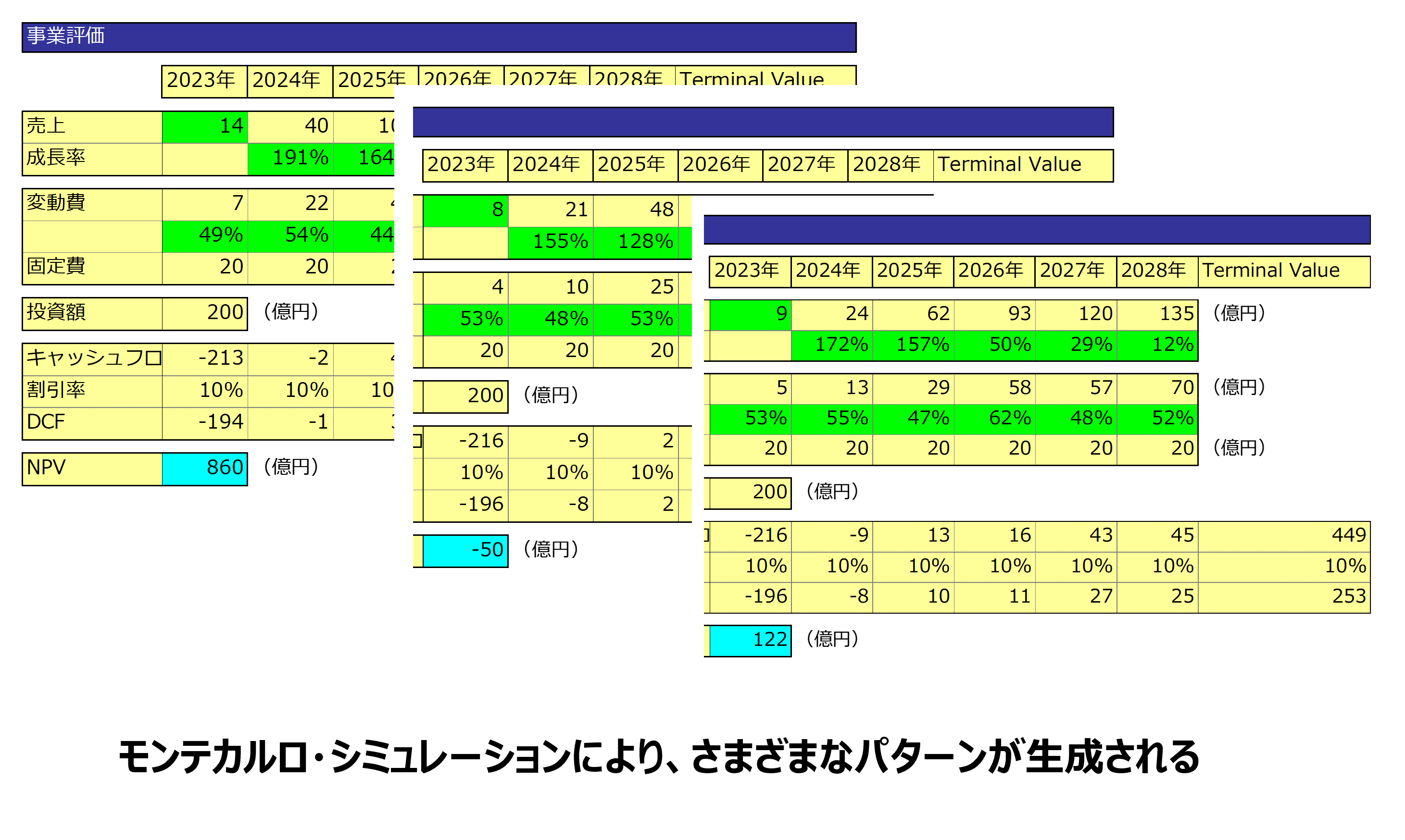

そこで、モンテカルロ・シミュレーションの考え方を用いて「セルの値に幅を設定する」ことを考えます。 実際に幅を設定する際は、上記で触れたリスク分析ツール Crystal Ballの力を借りることにします。

不確実な要因と考えられる初年度売上、毎年の成長率、毎年の売上対する変動比率に対し、経験的若しくは過去データから確率分布を定義します。 ここでいう「確率分布」とは売上や成長率に対応した「いびつなサイコロ」のようにイメージしてください。

本検討ではユーザーが変動幅の上限値と下限値及び最尤値を設定した三角分布として定義し、試行回数10,000回のモンテカルロ・シミュレーションを実施します。

結果:事業が黒字になる確率と各要素の影響度

シミュレーションの結果はヒストグラムと統計量として見える化されます。 本検討では、

平均値: 約152億円

本事業の黒字になる確率: 71.29%

標準偏差: 約238億円

になることがわかります。 また、結果に対する感度分析を実施することでNPVに最も影響のあるパラメータは2023年度売上であることがわかり、 どのパラメータを重点的に再検討するかなどモデル見直しにも役立てることができます。

このように不確実な要因に確率分布を定義してモンテカルロ・シミュレーションを実施することで、 不確実性を考慮した検討が可能となります。

まとめ

ビジネスにおけるリスクとは?

事業計画策定時に不確実な要因を見過ごしたままにすると、計画の未達成やコストオーバーの発生確率が高まります。 リスク分析ソフト Crystal Ball を利用することで、 Excel上の様々なモデルに不確実な要因を埋め込み分析を行うことで、 NPV、IRRをはじめとする事業評価指標を定量的かつ確率的に評価することができます。

社内説明やプロジェクト関係者内でコンセンサスをとるなどの業務円滑化の効果も期待できます。 下記リンクでは、さまざまな業界におけるCrystal Ball の活用事例を掲載しております。ぜひご覧いただけますと幸いです。

ダウンロード

弊社の個人情報に関する取り扱いについては「個人情報の取り扱いについて」(プライバシーマーク付与認定済)をご覧ください。