事業性評価とリアルオプション① 撤退オプション

リアルオプションは手の出しずらい手法に思えるかもしれませんが、Excelとシミュレーションを利用することで簡単に評価に組み入れることが可能です。周囲の合意形成を取りつつ事業や投資を推進する際には極めて効果的な考え方です。本記事では撤退オプションを組み入れた事業性評価について例示します。

リアルオプションとは何か?

少し古い書籍ですが、ジョナサン・マン『実践リアルオプションのすべて ―戦略的投資価値を分析する技術とツール』ダイヤモンド社 2003年6月 は、こんな一文から始まっています。

リアルオプション分析は、戦略的な意思決定プロセスを考慮に入れることにより、資本投資戦略に斬新な視点を提供するものである。

リアルオプションの考え方はとても自然です。「週末に花見に行く予定がある」のと、「週末に花見に行くが、もし雨が降ったらショッピングモールに買い物に行く」という選択肢を持っている状態では、どちらが良いでしょうか。これを事業戦略に応用したのがリアルオプションです。

正確には、金融工学におけるオプションに由来すると言われます。金融工学におけるオプションは将来のある時点において、資産を特定の価格で売買することを意味しますが、それを事業などの戦略の考え方に応用したものです。

リアルオプションがどのように計算され、活用できるのかを簡単に掴むには、「モンテカルロ・シミュレーション」という手法がとても有効です。この記事では事業性評価におけるリアルオプションの事例を、簡単なExcelモデルを用いて考えてみます。

まずはリアルオプションを利用せずにDCFで事業性評価

通常のDCF法

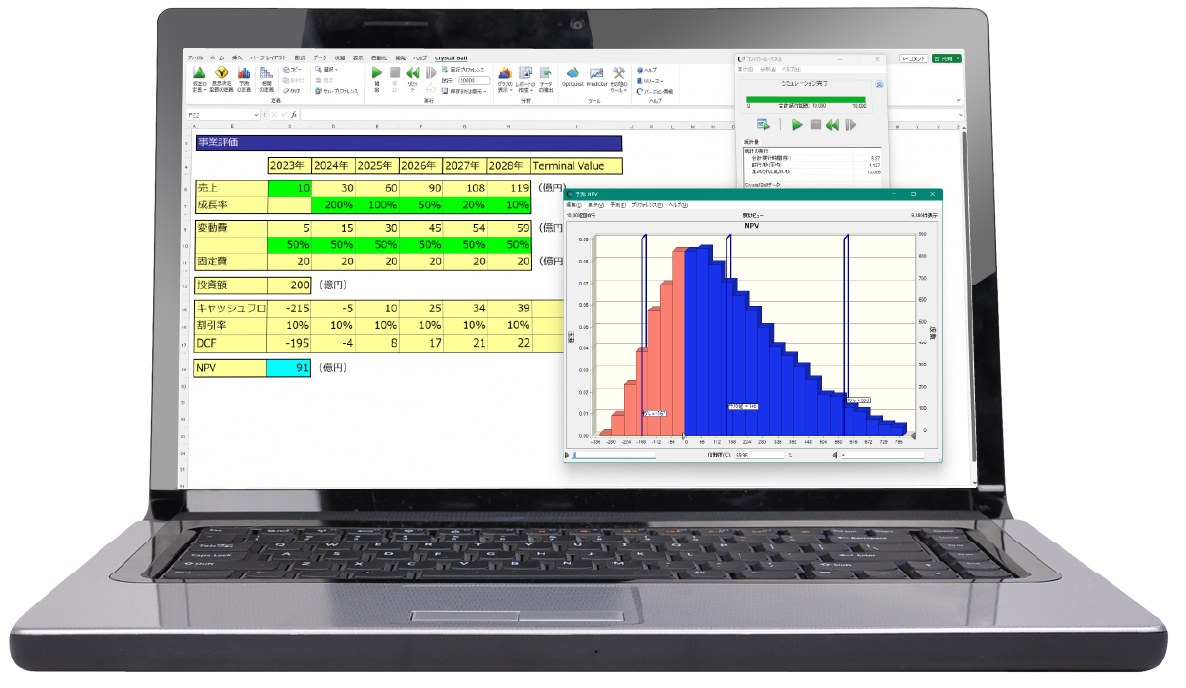

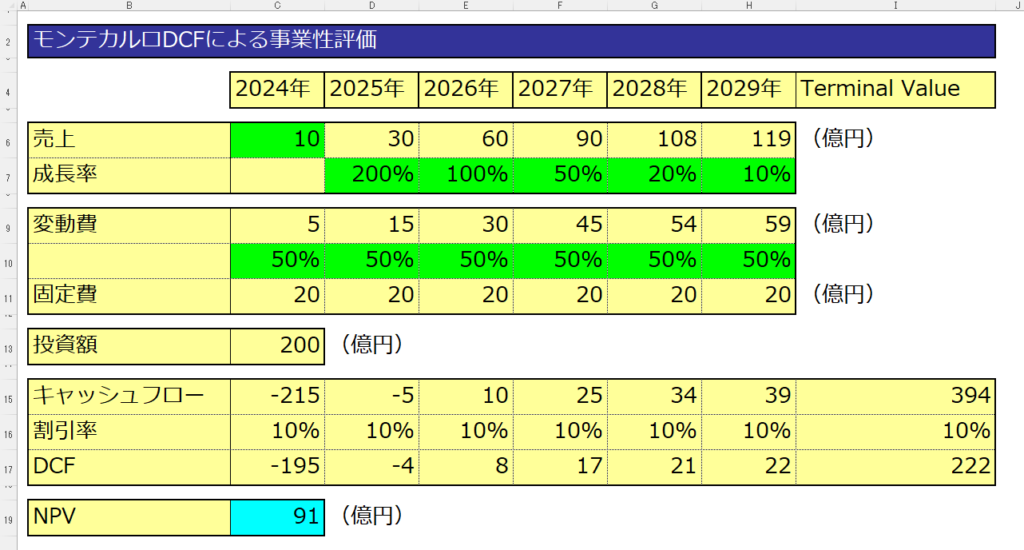

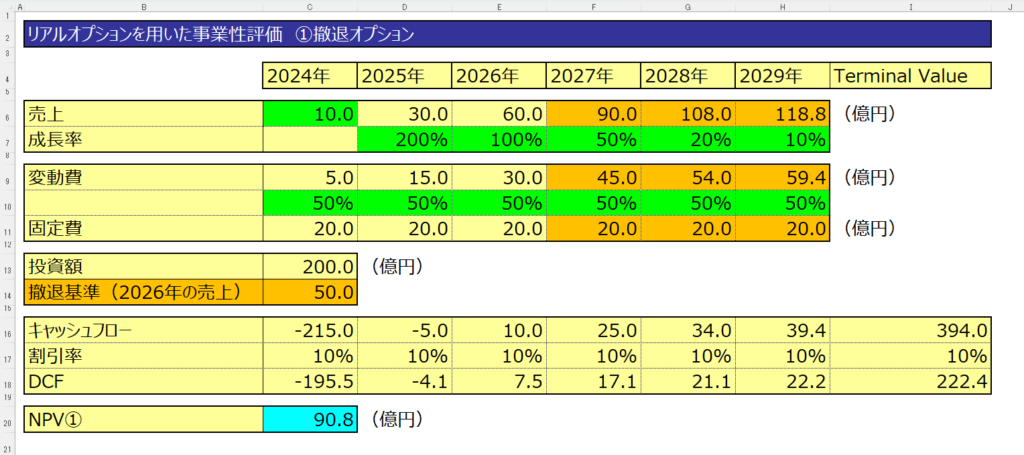

以下のモデルは、投資金額が200億円で期間が2024年から2029年まで6年間の事業における事業計画として、DCF法(ディスカウント・キャッシュフロー)によりNPV(正味現在価値)を計算したものです。収入については初年度の売上を10億円とし、初年度からの毎年の成長率を以下のように定めました。

- 2024年: 200%

- 2025年: 100%

- 2026年: 50%

- 2027年: 20%

- 2028年: 10%

支出については以下のように定めています。

- 毎年の固定費:20億円

- 毎年の変動費:売上の50%

毎年の割引率を10%と設定すると、DCF法によりNPVは91億円と算出されます。(下図参照)

モンテカルロDCF法

ここまでは通常のDCF法を用いたNPVの算出手順となります。

しかし、将来の売上や成長率、コストは不確実です。不確実な要素に確率を与えることで、より妥当な事業性評価を実施する方法をモンテカルロDCF法と呼びます。詳しくはこちらの記事に記載しております。

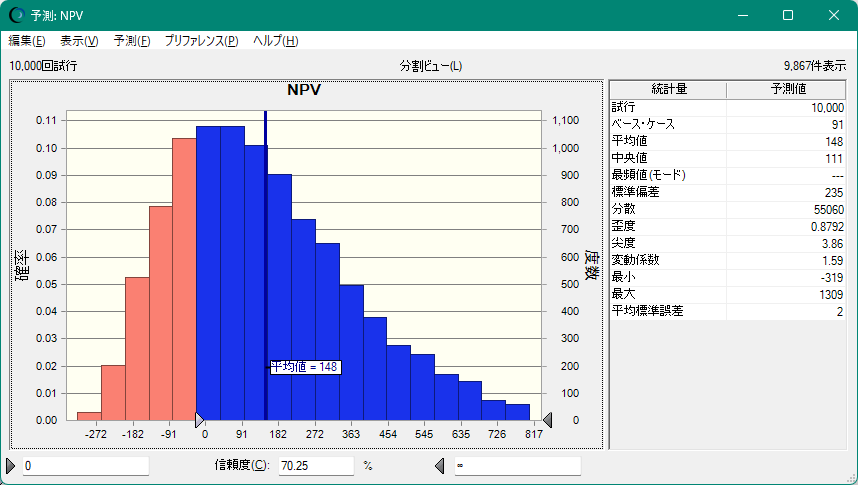

モンテカルロDCF(モンテカルロ・シミュレーション)の結果はヒストグラムや統計量として視覚的に表示されます。 Excelだけで計算した際には91億円でしたが、様々な上振れ下振れ要因を考慮に入れたところ、平均は148億円と50億円弱の過小評価だったようです。一方で、結果のばらつきが大きく30%近い確率でNPVは0を割ってしまうことが分かりました。

- 平均値: 約148億円

- 本事業の黒字になる確率: 70.25%

リアルオプションを利用した事業性評価

撤退オプションを組み入れたDCF法による事業性評価

ようやくリアルオプションが登場します。上記で検討した通常のDCFや、モンテカルロDCFによる結果では検討が不十分と言える点があります。

1.赤字続きの事業を永続的に実施している

2.好調な場合の追加投資を行っていない

現実的な意思決定を考えた場合、赤字続きの事業は撤退する、好調な事業は追加投資をする、といった状況に応じた対応を表現する必要があります。そこで今回は「1.赤字続きの事業を永続的に実施している」に対応して、撤退オプションをつけた時のモデルとその評価を考えてみます。

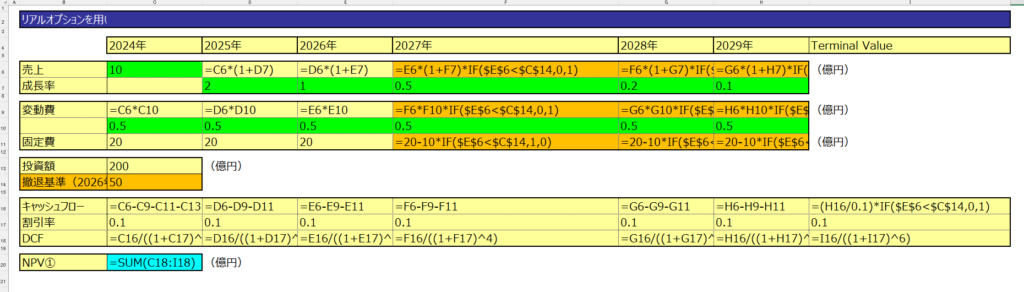

今回は以下の基準で撤退する(=以降の売上や費用を0にする)条件を付けました。ExcelのIF文などを利用して撤退を表現した、程度にご認識ください。

- 2026年の売り上げが50億円に達しない場合は以下の要領で撤退する

- 2027年以降の売り上げは0億円(売上を計算する数式に「IF($E$6<$C$14,0,1)」を追加)

- 2027年以降の固定費は2021年まで毎年10億円かかる(固定費を「20-10*IF($E$6<$C$14,1,0)」に変更)

- Terminal Valueは0とする(Terminal Valueを計算する数式に「*IF($E$6<$C$14,0,1)」を追加)

撤退オプションを組み入れた事業性評価結果

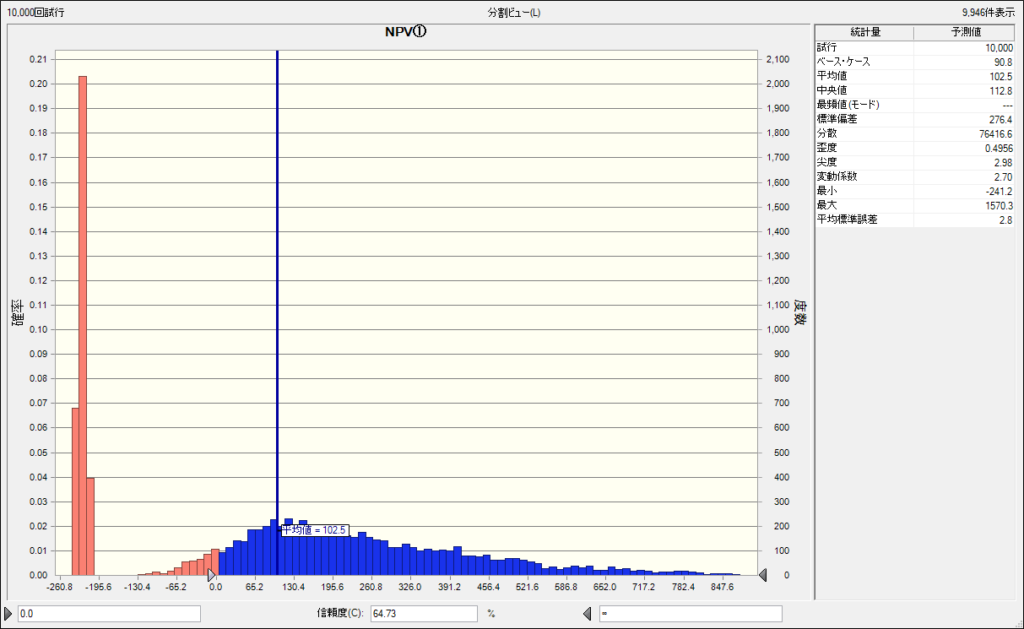

この状態でシミュレーション(評価)を行うと、以下のような結果となりました。

- 平均値: 約102.5億円

- 本事業の黒字になる確率: 64.73%(図の中央下、信頼度)

- 標準偏差: 約276.4億円

大きく左側に山が高くなっているケースは、撤退した場合のNPVと想定されます。

撤退を考慮しない場合と比較して、NPVの平均値や黒字になる確率が下がってしまいました。撤退を考慮すれば「大赤字」となるケースが少なくなり、NPVの平均値は上がる見込みでした。今回のケースでは撤退基準が適切でなかったと考えられます。そこで、次の記事では撤退基準の最適化と、撤退オプションに加えて増資オプションを考慮した場合について検討します。

リアルオプションの有効性と活用方法

リアルオプションは手の出しずらい手法に思えるかもしれませんが、Crystal Ball を利用することで簡単に評価に組み入れることが可能です。この評価方法ですべてを決めるということは無いかと思いますが、周囲の合意形成を取りつつ事業や投資を推進する際には極めて効果的です。Crystal Ball のアウトプットイメージを活用すれば、社内説明やプロジェクト関係者内でコンセンサスをとるなどの業務円滑化の効果も期待できます。

以下のフォームより、様々な業界における定量的な事業リスク分析事例、ビジネスでの活用事例について資料をお配りしております。また、Crystal Ball は15日間の無料体験を活用すれば、シミュレーションを動かしてご自身のケースで収支を確認していただけます。さまざまな条件や、事業自体の想定を変えることも可能です。ぜひお試しください。